Silberbugs mussten 2011 unterm Strich eine geringfügige Negativ-Rendite hinnehmen, was zwar eine Outperformance des Dax (-15%) bedeutet – jedoch die Silberbullen nicht zufriedenstellen wird (Gold + 13% in 2011). Aber zum Jahresende soll hier einmal auf einen sehr wichtigen Aspekt der relativen Underperformance von Silber seit dem kurzfristigen Übertreibungshoch im April (> 45 $/oz) hingewiesen werden:

Die COT-Daten zeigen regelmäßig die Positionierungen wichtiger Marktteilnehmer-Gruppen am Comex-Future Handel mit Papiersilber auf. Papiersilber ist zwar langfristig nicht entscheidend für die absoluten Preise von Silber. Wegen der quantitativ gewaltigen Dominanz von Papier-Silber (Handelsvolumen etwa 50-100 zu 1 ggü. physisch gehandeltem Silber!) ist die Comex jedoch leider kurz- und mittelfristig ein wichtiger Preisbestimmungsfaktor.

Bitte an dieser Stelle keine Zuschriften à la „Die Comex ist doch kein Papiersilbermarkt – schließlich kann das Silber hinter den Kontrakten jederzeit ausgeliefert werden.“

=> Geschenkt: das ist theoretisch richtig – in der Auslieferungspraxis ist die Comex aber zu 99% eine Papiersilberbörse, dh es wird nur höchst selten Metall geliefert, sondern stattdessen Kontrakte fast immer weitergerollt oder ein Settlement gegen Geld durchgeführt.

Wie auch immer: Die Comex und die dortigen COT-Daten werden erfahrungsgemäß immer dann für Analysten interessant, wenn die dort ausgewiesenen Positionierungszahlen Extremwerte erreichen. Und pünktlich zum Jahresende 2011 haben die sogenannten „Commercials“ mit nur noch minus 14.132 Kontrakten einen seit mehr als 10 Jahren nicht mehr gesehenen Niedrigstand erreicht. ![]() Seit genau Dezember 2001 war diese Gruppe der professionellen Hedger nie mehr derart gering short in Silber positioniert wie aktuell. Und dabei sollte man noch hinzufügen, dass die COT-Daten der Woche per Dienstagabend erhoben wurden (27.12.; Silberpreis stand da bei ca. 28,7 $/oz) – vermutlich ist der Wert der COT-Position der „Commercials“ beim letzten Abverkauf von Silber auf knapp über 26 $/oz am 28. und 29. Dezember dann nochmals weiter in Richtung minus 10.000 Kontrakte abgefallen. Die Commercials haben also aktuell ein klares 10-Jahres-Minimum bei ihren Short-Positionen erreicht. Im Dezember 2001 stand der Silberpreis übrigens bei ca. 4,10 $/oz; er wurde seitdem nie wieder unterschritten – wir sprechen somit aktuell von einer COT-Positionierung der Commercials, die im gesamten 10-jährigen Silber-Bullenmarkt nicht wieder gesehen wurde, weil sie seitdem immer per Trendumkehr bei gleichzeitigem Preisanstieg von Silber verhindert wurde.

Seit genau Dezember 2001 war diese Gruppe der professionellen Hedger nie mehr derart gering short in Silber positioniert wie aktuell. Und dabei sollte man noch hinzufügen, dass die COT-Daten der Woche per Dienstagabend erhoben wurden (27.12.; Silberpreis stand da bei ca. 28,7 $/oz) – vermutlich ist der Wert der COT-Position der „Commercials“ beim letzten Abverkauf von Silber auf knapp über 26 $/oz am 28. und 29. Dezember dann nochmals weiter in Richtung minus 10.000 Kontrakte abgefallen. Die Commercials haben also aktuell ein klares 10-Jahres-Minimum bei ihren Short-Positionen erreicht. Im Dezember 2001 stand der Silberpreis übrigens bei ca. 4,10 $/oz; er wurde seitdem nie wieder unterschritten – wir sprechen somit aktuell von einer COT-Positionierung der Commercials, die im gesamten 10-jährigen Silber-Bullenmarkt nicht wieder gesehen wurde, weil sie seitdem immer per Trendumkehr bei gleichzeitigem Preisanstieg von Silber verhindert wurde.

Nun ist die Interpretation der COT-Daten eine Wissenschaft für sich und kann auch die Makroanalyse („Deflatorische Finanzkrise in 1H2012 oder doch eher QE3 und umfassende Monetisierungen durch die Zentralbanken?“) sowie die klassische Fundamentalanalyse des physischen Silbermarktes keinesfalls ersetzen. Aber solche Rekord-Werte der COT-Daten sind schon einen Blick wert. Zitieren wir daher zunächst „Mr. COT“ Alexander Hirsekorn vom Wellenreiter, auf dessen kommenden beiden Montagsanalysen zu den COT-Jahresenddaten 2011 bzw. den Jahresanfangsdaten 2012 ich selbst gespannt bin (hier erhältlich):

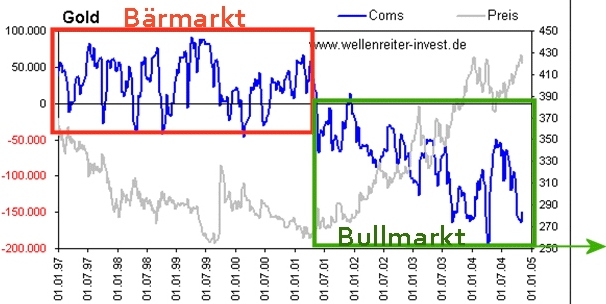

Schon vor Jahren sagte Hirsekorn einmal, dass „bei den Rohstoffen die Commercials in Bullmärkten fast immer short, in Bärmärkten fast immer long“ seien. Er hat das damals 2005 für seine Abonnenten anhand von Gold auch belegt. Diese Grafik *) sieht bei Silber seit mindestens 1997 sehr ähnlich aus – dies nicht nur bis 2005, sondern bis heute, Ende 2011.

Wer aber sind die „Commercials“, dass man ihnen als COT-Analyst Bedeutung beimessen müsste? Auf den ersten Blick sieht es ja nicht gerade nach „Weisheit“ aus, wenn eine Gruppierung in Bärenmarkt-Phasen tendenziell meist long in einem Rohstoff ist – und in einem Bullenmarkt meist short… ![]() Nun – das liegt zunächst daran, dass die Commercials an der Comex meist die reaktive Partei sind – also die Gruppierung, die bei Positionseröffnungs-Wünschen der Spekulantengruppen die Gegenseite einnimmt. Ohne diese Gegenseite gäbe es oftmals keinen Future-Handel – und ohne Handel keine Comex. Trotzdem haben die Commercials natürlich auch ein eigenes Handels-Interesse. Vielfach sind es produzierende Minen, die zB ihre künftige Produktion absichern wollen; zum Teil sind es auch anderweitig Gold oder Silber haltende Parteien, die ihre Bestände gegen Preisverfall absichern wollen. Vor diesem Hintergrund war es eben entgegen dem ersten Anschein nicht "dumm", dass die Commercials von 2001 bis heute über 10 Jahre lang immer short in einem steigenden Markt waren.

Nun – das liegt zunächst daran, dass die Commercials an der Comex meist die reaktive Partei sind – also die Gruppierung, die bei Positionseröffnungs-Wünschen der Spekulantengruppen die Gegenseite einnimmt. Ohne diese Gegenseite gäbe es oftmals keinen Future-Handel – und ohne Handel keine Comex. Trotzdem haben die Commercials natürlich auch ein eigenes Handels-Interesse. Vielfach sind es produzierende Minen, die zB ihre künftige Produktion absichern wollen; zum Teil sind es auch anderweitig Gold oder Silber haltende Parteien, die ihre Bestände gegen Preisverfall absichern wollen. Vor diesem Hintergrund war es eben entgegen dem ersten Anschein nicht "dumm", dass die Commercials von 2001 bis heute über 10 Jahre lang immer short in einem steigenden Markt waren.

Was aber war in den Neunzigern und noch bis 2001? Wie konnte eine Marktgruppe mit zT durchaus vorhandenem Insiderwissen aus dem Minenbetrieb heraus über Jahre long in einem Markt sein, der ständig gefallen ist? Nun – ein genauer Blick auf den Silberpreis deutet die Antwort an: Dieser ist schon ab 1995 kaum noch gefallen – faktisch pendelte er seit 1995 und noch bis 2003 meist zwischen 4 und 6 $/oz. Dies in einem Umfeld, in dem viele Silber- und Goldminen praktisch pleite, eingemottet oder schwer im Überlebenskampf waren. Wir ersparen uns an dieser Stelle längere Ausführungen zur Manipulation. Es ist jedenfalls kein Zufall, dass seit etwa 1993/95 und ganz sicher noch bis 2001/03 [zT bis heute] die Metallpreise auf völlig unnatürliche Niveaus bis zu den Tiefs von 2001 bei 250 $(oz (Gold) bzw. 4 $/oz (Silber) gedrückt worden waren! Man kann den im Futuremarkt dabei chronisch long positionierten Minenbetreibern daher keine „Dummheit“ unterstellen, wenn sie über volle 6 Jahre (1995 bis 2001) verzweifelt auf ein Ende der unnatürlich heruntergeprügelten Edelmetallkurse spekuliert haben: sie wussten einfach um die Kosten-Zustände an ihrer Minenfront – und warteten seit etwa 1995 verzweifelt auf höhere Metallpreise, die ihre Betriebe operativ endlich wieder profitabel machen sollten. Dank der unerbittlichen Manipulation, die offenbar von den Minen-CEOs jahrelang nicht erkannt wurde und zT von ihnen bis heute aus Karrieregründen nicht öffentlich zugegeben werden darf, setzten sich die fundamentalen Kostendaten erst ab 2001/3 in Form überfälliger höherer Preise durch.

Nun aber zur aktuellen Lage: Im Verlauf des Bullenmarkts seit 2003 waren die Commercials an der Comex praktisch immer short positioniert. Die aktuelle Situation stellt nun aber eine Ausnahme dar: Offenbar empfinden diese operativen Insider das nach dem starken Verfall der Preise seit April 2011 nun erreichte Preisniveau analog zu 1995ff als derart niedrig, dass sie auf diesem Niveau kein echtes Hedging mehr betreiben wollen oder für nötig erachten: sie glauben offenbar, dass sie ihre künftige Minenproduktion der kommenden Jahre problemlos zu diesen oder vermutlich höheren Preisen werden absetzen können. Warum also die Preise via Comex-Future-Geschäft hedgen, wenn die künftigen Metall-Spotmarkt-Preise aller Voraussicht nach höher liegen werden? Aus dieser Perspektive ist es mehr als nachvollziehbar, dass die Commercials, die seit 2009 in aller Regel mindestens 50.000 – manchmal sogar 100.000 oder 200.000 Kontrakte short waren, dieses Shorten ganz aktuell nun faktisch beendet haben. 50.000 Kontrakte entsprechen bei 5000 Unzen Kontraktgröße übrigens etwa 7800 Tonnen Silber – damit war diese Gruppe in „normalen Zeiten“ 2009 bis April 2011 wenigstens ein Drittel einer Weltjahresproduktion an Silber short.

Einige Leser werden nun einwenden: Aber was war in den 1990ern? Ein langer Bärenmarkt und die Commercials waren chronisch long?! Tja, an dieser Stelle wird von den Silberanalysten eine Selbsteinschätzung verlangt: Wer ernsthaft an freie, unmanipulierte Silberpreise zwischen 1995 und 2001 glaubt – und wer zugleich gerne Kurven stupide extrapoliert und so die aktuelle Tendenz der COT-Positionierungen in den LONG-Bereich fortschreibt, der muss konsequenterweise zum Schluss kommen, dass der 10-jährige Bullenmarkt in Silber nun beendet ist – und dass die Commercials nunmehr –analog zu 1995ff– wieder dauerhaft long im Markt sein werden und wir einen langen Bärenmarkt erleben werden. Ex ante ist das wie jede Prognosen-These an der Börse nicht widerlegbar. Diese These ist sozusagen die für naiv-systemgläubige Schafe und für "Anti-Verschwörungstheoretiker", die auch in unseren heutigen Zeiten absurdester planwirtschaftlicher Makroklempnerei noch immer an freie Märkte glauben - sogar im hochpolitischen Edelmetallhandel...

Es gibt nach wie vor viele dieser Systemgläubigen - und die Jahresrückblicke im Mainstream werden speziell zu Silber entsprechend hämisch ausfallen - und sei es nur, um die viel schlechteren Jahresergebnisse der allgemeinen Aktienmärkte und auch vieler Bondmärkte zu kaschieren (D, USA und andere waren 2011 wegen Fluchtbewegungen aus den PIGS und wegen der künstlichen Zinsdrückungen der Fed Ausnahmen). Ich wage aber die Prognose, dass der Bullenmarkt in Silber noch nicht beendet ist und dass die Commercials daher Anfang 2012 nicht oder allenfalls kurz, temporär und geringfügig netto-long gehen werden (auch wenn wir Stand heute wohl sehr nahe dran sind). Vor genau 10 Jahren waren die Commercials zum letzten Mal long positioniert. Es war zugleich ein Vorbote des Bullenmarktes ab 2003.

Wichtige Warnung: Das ist keine ganz kurzfristige Trendwendeprognose. Bei Silber dauerte es von Ende 2001 noch bis Frühjahr 2003, bevor Silber dann steigen durfte. Aber es ist wichtig zu erkennen, dass die Commercials keine dumme Gegenpartei ohne eigene Meinung sind, die tendenziell an der Comex Geld verlieren, weil sie meist falsch positioniert sind. Die Commercials sind oft zu früh dran und sie haben nur operatives Insiderwissen – aber keines über die Pläne der manipulierenden Anti-Silber-Kabale. Mittelfristig liegen sie mit ihren Positionierungen aber doch häufig richtig.

Wenn die Commercials also demnächst doch einmal temporär netto-long in Silber gehen, dann wäre das m.E. durchaus kalkuliertes und durchdachtes Negativ-Hedging. Und das könnte man dann mittelfristig durchaus bullish interpretieren, denn dann würden ja die Minen das aktuelle Preisniveau für derart attraktiv niedrig halten, dass sie nicht nur ihr Hedging komplett einstellen, sondern sogar noch Silber zukaufen über ihre eigene Produktion hinaus! Das wäre nicht nur geschäftsfremd, sondern faktisch spekulativ. So etwas machen Minen auf der long-Seite nur, wenn sie sehr sicher wissen, dass das Einstandsniveau für ihre Future-Trades sehr attraktiv ist.

Es ist zwar richtig (s.o.), dass die Commercials in aller Regel nicht der aktive Part der Trades sind - dass also die Gruppe der „Specs“ die Kontrakte in aller Regel eröffnen und die Minen nur reagieren [analog übrigens zu JP Morgan, die eine von faktisch nur zwei reaktiven Parteien ist - wenn auch fast immer nur auf der short-Seite...]. Deswegen sind die Commercials aber keineswegs dumm: sie bieten nicht in jeder Handelssituation jeden Gegentrade an bzw. sie geben nicht immer bedingungslos alles in den Markt, was die Gegenseiten gerade verlangen: Sie gehen nur auf Niveaus long (bzw. weniger short), wenn das Einstiegsniveau ihnen attraktiv erscheint. So wie eben jetzt Ende 2011 bzw. Anfang 2012.

Die Null-Linie ist bei den am vorigen Dienstag erreichten minus 14.132 Kontrakten schon greifbar nahe. Eine überfällige Umkehrung in Richtung Normalzustand aber würde fast zwingend die Preise wieder hochbringen. Das Comex-seitige Risiko für Silberanleger ist damit nun überschaubar, wenn (!) wir uns nicht alle langfristig und fundamental täuschen und wir nicht doch im April 2011 wider Erwarten den ultimativen Trendbruch bei Silber zu einem langjährigen Bärenmarkt gesehen haben... Selbst wenn im Extremfall die Null-Linie noch erreicht würde, sollte das dadurch generierte Preisminimum nunmehr irgendwo im Bereich 20-25 $/oz liegen. Das Potenzial nach oben dagegen reicht rein Comex-seitig locker in die Bereiche des Allzeithochs.

Eine allgemeine Defla-Situation über alle Assetklassen in 1H2012 kann man im Zuge der sich schon in 1Q2012 weiter zuspitzenden Euro-„Rettungen“ zwar nicht ausschließen. Schließlich soll der Michel endlich dem kompletten Transfer seiner in 60 Jahren erarbeiteten Wohlstandssubstanz zustimmen – und Schäuble und die Bankster erkennen richtig, dass deflatorischer Krisen-Schrecken bestens geeignet ist zur einschlägigen "Michel-Motivation". Aber es ist doch beruhigend für alle Silberanleger, dass 2012 wenigstens Comex-seitig erst mal kein großer Preisdruck mehr droht!

In diesem Sinne allen Lesern einen guten Rutsch und herzlich ein gesundes und friedliches Neues Jahr!

PS: Das Euro-Projekt wird 2012 leider nicht friedlicher machen. Ganz aktuell vermelden die Zentralbanken von Deutschland, den Niederlanden, Finnland und Luxemburg einen Transfer in Richtung PIGS über das für Deutschland und die drei anderen Zahler absolut fatale „Target2“-System i.H.v. sagenhaften 75 Mrd EUR alleine nur im November! Es sind weitere heute bereits verlorene und in wenigen Jahren vollabzuschreibende Milliarden-Gelder; ebenso wie alle Garantien und Transfers der BuBa und der EZB an den IWF und die Banken und Südstaaten, die zum Teil sogar Target2 noch quantitativ noch in den Schatten stellen, was wirklich nicht einfach ist! Auch 2012 tanzen wir auf dem Schulden-Vulkan. Wir bekämpfen den Ausbruch, indem wir Kreditbenzin in die Caldera pumpen in der absurden Hoffnung, dieses Benzin würde über der dünnen Gesteinskruste nicht ins Innere des aktiven Schulden-Vulkans sickern, explodieren und irgendwann die ultimative Eruption auslösen, sondern vielmehr diesen irgendwie „abkühlen“ und beherrschbar machen...

***********

*) Quelle ist wie gesagt Alexander Hirsekorn vom Wellenreiter; optisch ergänzt durch GSF-Chartguru „Woernie“. Aus Zeitgründen konnte die Genehmigung für die Veröffentlichung dieser alten Grafik hier im Blog nicht eingeholt werden. Es sei aber hier dafür gedankt – und gleichzeitig noch der Abobereich des Wellenreiters von R. Rethfeld und A. Hirsekorn empfohlen: http://www.wellenreiter-invest.de/abo.html