| « Das Scheitern der Euro-Zone entscheidet sich in Italien | Andreas Otto: Auf dem Weg zu einem neuen Weltwährungssystem » |

Euro-Krise fängt gerade erst richtig an

von Daniel Haase 01.11.11 11:48:33

01.11.11 11:48:33

Ohne öffentliche Garantien für den Bankensektor in Verbindung mit neuem Eigenkapital droht der Euro-Zone weiter ein deflationärer Schock inklusive Banken- & Staatsbankrotten.

(Auszug aus dem Trendfolger Nr. 26/2011 vom 19.10.11)

Noch im Juli 2011 bestand die belgisch-französische Dexia mit Bravour den europäischen Banken-Stresstest. Am 15. Juli meldete die Bank stolz: „2011 EU-wide stress test results: no need for Dexia to raise additional capital“ (Deutsch: Ergebnisse des EU-weiten Stresstests 2011: Für Dexia besteht keine Notwendigkeit, zusätzliches Eigenkapital aufzunehmen“) Keine drei Monate war aus dem angeblich soliden Bankhaus ein Sanierungsfall geworden und die Regierungen in Brüssel, Paris und Luxemburg sahen sich gezwungen, das Geldinstitut mit vier Milliarden Euro Kapital (Zahler: Belgien) sowie weiteren Garantien über 90 Milliarden Euro (Belgien: ca. 54 Mrd. Euro, Frankreich: ca. 33 Mrd. Euro, Luxemburg: ca. 3 Mrd. Euro) vor dem akut drohenden Bankrott zu retten.

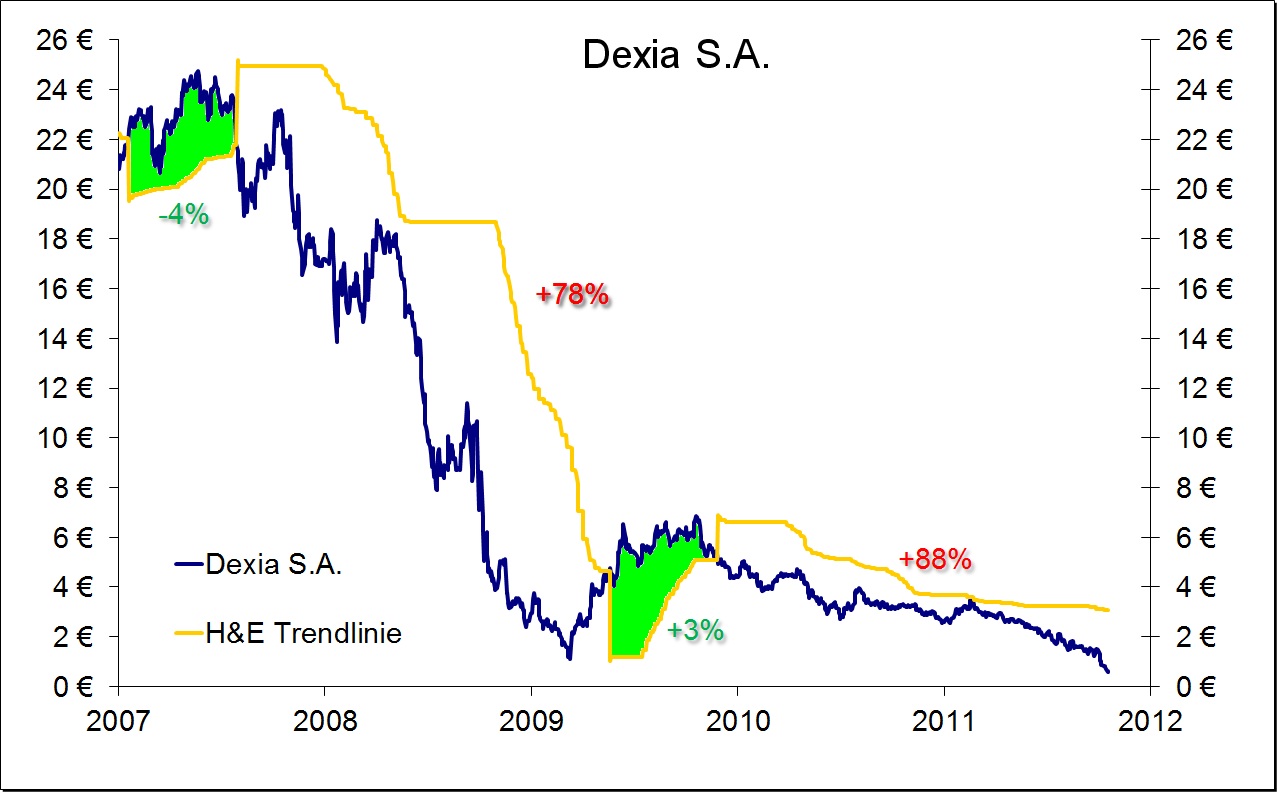

Abb.1: Sieht so der Aktienchart einer solide Bank aus? Während Bürokraten und Banker noch versicherten, bei Dexia sei alles zum Besten gestellt, vermittelte der Aktienmarkt ganz andere Informationen. Wieder einmal bewahrheitet sich die alte Börsenweisheit: Der Trend ist dein Freund! Mit unseren Kauf-Signalen in Dexia war zwar kein Staat zu machen, die Verkauf-Signale schützten dafür aber gleich zweimal vor enormen Verlusten (78% bzw. 88%). Unser Trendfolge-System generierte zuletzt im November 2009 bei ca. 4,93 Euro pro Dexia-Aktie ein Verkauf-Signal, das bis heute (Kurs gestern: 60 Cent bzw. -88%) gültig ist. Die Dexia-Pleite ließ sich im November 2009 sicher noch nicht vorhersagen. Doch dies war auch gar nicht notwendig. Wer dem Trend folgte, nutze das Signal zum Ausstieg und konnte das eingesetzte Kapital vor den weiteren Verlusten schützen. Wer unsere Abwärtstrend-Signale gar zum Shorten nutze, für den dürfte Dexia hoch profitabel gewesen sein.

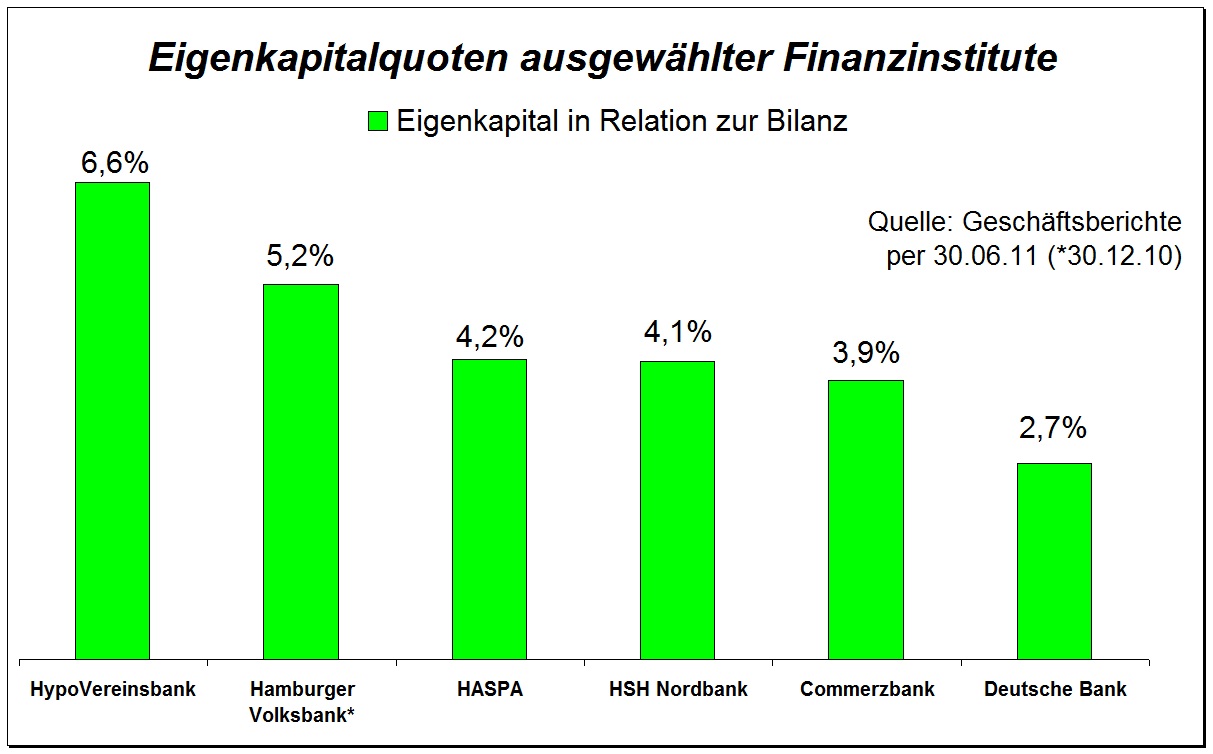

Im Unterschied zu den Trends am Aktienmarkt haben sowohl Dexias interne Risikokontrollen als auch die zuständigen Zentralbanken und Aufsichtsbehörden in Belgien, Frankreich und der EU kläglich versagt. Wichtig für Investoren ist dabei zu erkennen, dass der Fall Dexia ein grundsätzliches Dilemma im europäischen Bankensektor offenlegt: Auch vier Jahre nach dem Ausbruch der 2007er Bankenkrise fehlen den meisten Instituten nennenswerte Sicherheitspuffer für Irrtümer. Sobald früher unvorstellbare Risiken – wie zum Beispiel ein teilweiser Zahlungsausfall eines Euro-Staates – eintreten, sind schwere Verwerfungen kaum vermeidbar. Bisher investierten die Banken in europäische Staatsanleihen, um ihre Liquidität (vermeintlich) möglichst sicher anzulegen. Im Regelfall halten die Institute ein Vielfaches ihres Eigenkapitals in Anleihen ihres Heimatstaates. Selbst ein partieller Zahlungsausfall würde daher die Kapitalbasis des betroffenen, inländischen Bankensektors ausradieren. Das Beispiel Griechenland, wo laut Luxemburgs Premierminister Jean-Claude Junker mittlerweile über einen Schuldenerlass von über 60% diskutiert wird, zeigt, dass größere Sicherheitspuffer in Bankbilanzen unerlässlich sind. Ein Blick auf die mageren Eigenkapitalquoten vieler deutscher Institute (siehe Abbildung 1) lässt auch hierzulande erheblichen Handlungsdruck erkennen. Keine einzige Großbank bringt es auf 10% oder mehr Eigenkapital (in der Bilanz).

Abb.2: Die Eigenkapitalquoten lassen keinen direkten Schluss auf die Qualität der Bilanz zu. Gleichwohl zeigen niedrige Quoten an, dass kaum Sicherheitspuffer für unvorhergesehene Risken vorhanden sind. Quellen: Aktuelle Geschäftsberichte der Unternehmen zum 30. Juni 2011 (*Hamburger Volksbank per 30.12.2010)

Investoren misstrauen Bilanzdaten

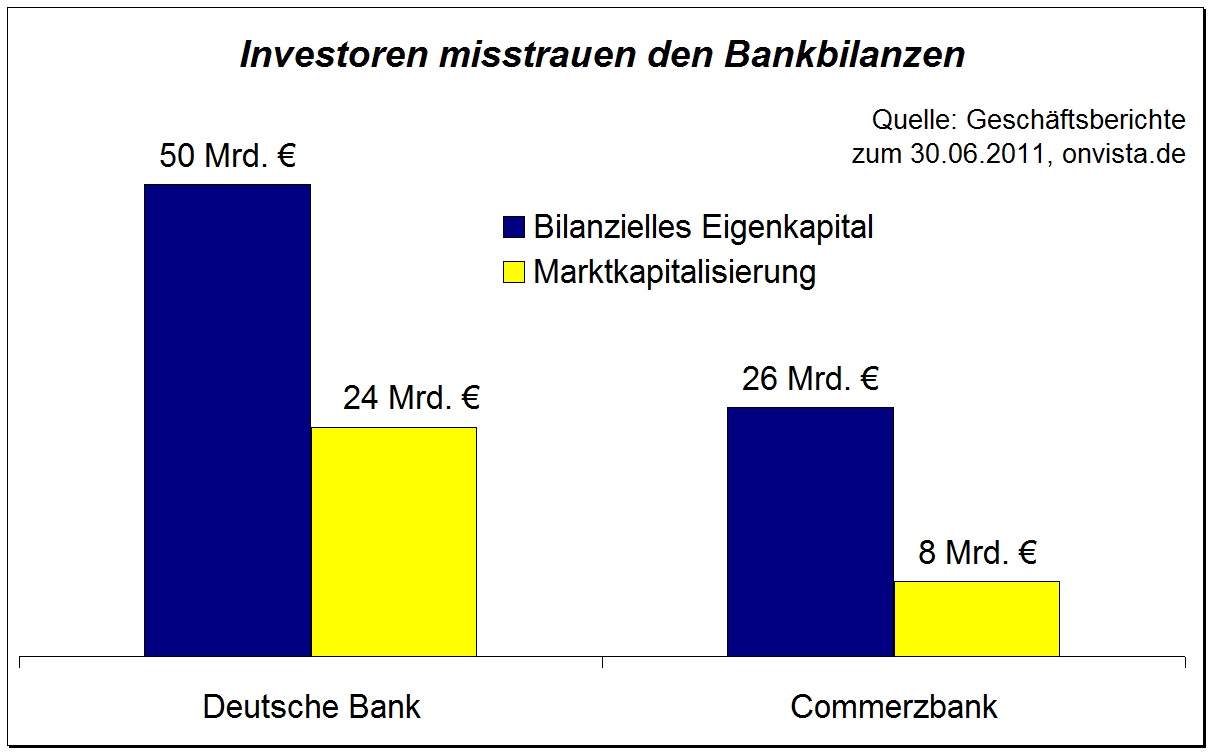

Die Zweifel vieler Investoren an der Solidität der Bilanzen sind an den Börsennotierungen ablesbar. Gemessen am Buchwert (Eigenkapital) werden die Aktien der Deutsche Bank derzeit mit einem Abschlag von 52%, die der Commerzbank sogar mit -70% gehandelt (Stand: 18.10.2011). Die Problematik wird inzwischen auch von der europäischen Politik offen anerkannt. Bundesfinanzminister Wolfgang Schäuble forderte jüngst deutlich höhere Eigenkapitalquoten – zumindest für systemrelevante Großbanken.

Abb.3: Niemand vermag zu sagen, ob der Markt Recht oder Unrecht in Bezug auf die Bewertung von Aktien hat. Auf jeden Fall zweifeln Investoren derzeit weltweit erheblich an der Werthaltigkeit von Bankbilanzen, was sich an der Differenz von Marktkapitalisierung zum bilanzierten Eigenkapital gut ablesen lässt. Quellen: Quartalsberichte der Unternehmen zum 30. Juni 2011 sowie Börsennotierungen vom 18. Oktober 2011

Wird der Bankensektor verstaatlicht?

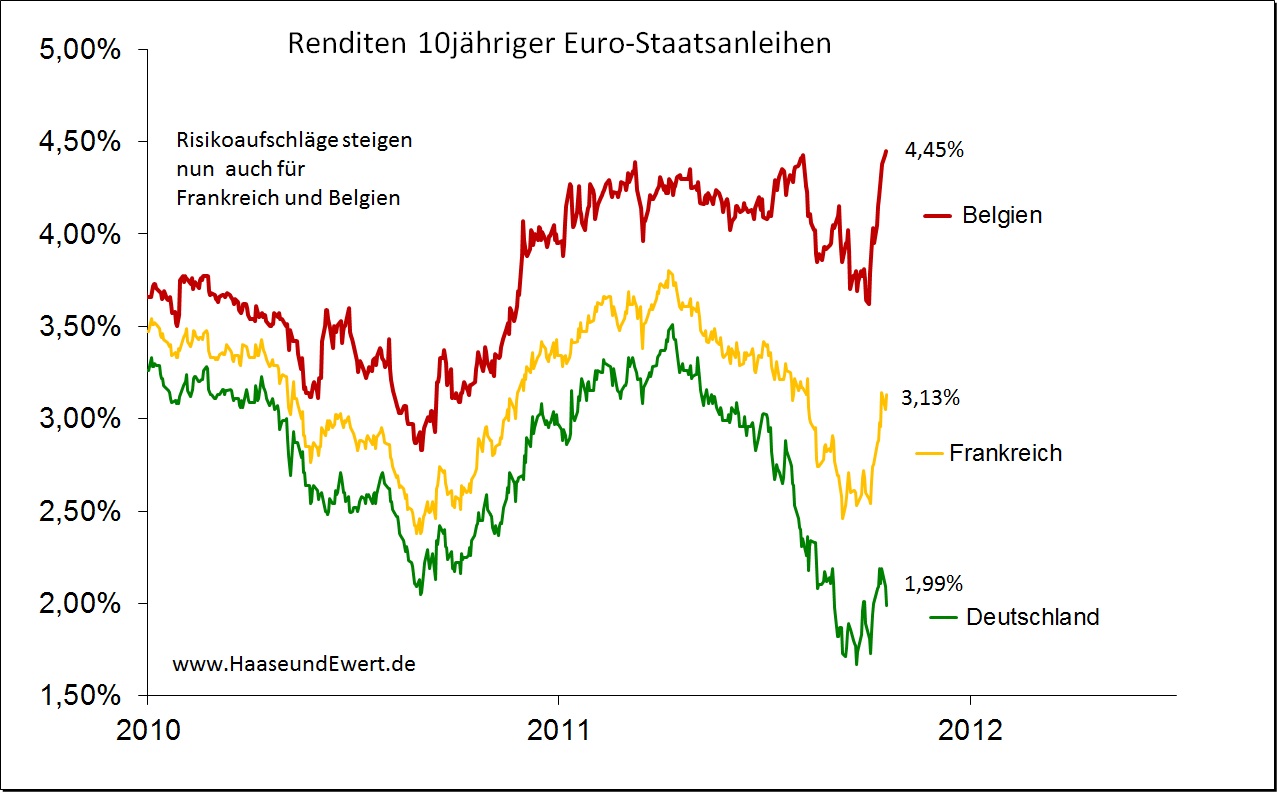

Im Grunde stehen den Instituten zwei problembehaftete Lösungsansätze offen. Entweder stocken sie ihr Eigenkapital auf und/oder sie reduzieren ihre Risikopositionen. Angesichts des Misstrauens der Investoren dürften große Kapitalerhöhungen über die Börse derzeit kaum finanzierbar sein. Einzig denkbarer Finanzier bliebe die öffentliche Hand, sprich die Regierungen, der EU-Rettungsfonds und letztlich sicher nur die Europäische Zentralbank. Doch ohne politischen Zwang werden viele Bankvorstände den Weg in die Verstaatlichung verständlicherweise scheuen. Ein weiteres Problem besteht darin, dass keine europäische Regierung über die notwendigen Finanzreserven verfügt, um ihre Banken mit zusätzlichem Kapital auszustatten. Wie im Fall von Dexia schlagen neuerliche Kapitalspritzen und Garantien sofort auf die Staatsverschuldung durch. Dies ist für die ohnehin mittlerweile reichlich nervösen Inhaber europäischer Staatsanleihen eine unangenehme Nachricht. Die Sorgen nehmen zu, dass selbst bisher als finanzstark angesehene Regierungen in finanzielle Schwierigkeiten geraten. Gut ablesbar ist dies daran, dass die Zinsaufschläge die Belgien und Frankreich im Verhältnis zu Deutschland bieten müssen in den zurückliegenden Tagen deutlich gestiegen sind. Die Bonitätszweifel erreichen damit den Kern der Euro-Zone! (siehe Abb.4).

Abb.4: Die Risikoaufschläge für Staatsanleihen von Griechenland, Portugal, Spanien und Italien steigen bereits seit geraumer Zeit. Nun erreicht die Risikoaversion auch Belgien und in ersten Ansätzen selbst Frankreich. Hintergrund dürften die Sorgen sein, dass auf die französischen Steuerzahler enorme Belastungen zukommen aufgrund der Sanierung ihrer Großbanken. Kein Wunder, dass Präsident Sarkozy Bundeskanzlerin Merkel „überzeugen“ will, diese französische Bankensanierung (mit deutscher Hilfe) „europäisch über den EFSF-Rettungsfonds“ anzugehen. Mal sehen, ob sich Frau Merkel „solidarisch“ zeigt oder auf ihrem aktuellen Standpunkt beharren kann, dass in erster Linie die betroffenen Nationen selbst zahlen sollen

Droht eine Kreditklemme?

Wenn nicht schnell genug ausreichend Garantien und Eigenkapital aufgetrieben werden kann, bleibt den Banken nur noch die Option Risikoabbau. Sie können Risiken reduzieren, indem sie ihre Wertpapier- und Kreditportfolios schrumpfen. Solange nur wenige Finanzinstitute solche Maßnahmen erwägen, andere jedoch bereit sind, diese Risiken zu übernehmen, wären die Auswirkungen auf die Realwirtschaft kaum bedeutend. Da jedoch praktisch der gesamte, europäische Bankensektor unter zu geringen Eigenkapitalquoten leidet, ist die Situation jetzt wirklich bedrohlich. Sollten die Finanzinstitute kollektiv versuchen, ihre Risiken zu reduzieren, droht eine schwere europaweite Kreditklemme. Wer die jüngsten Quartalsberichte deutscher Großbanken analysiert, kann diesen Trend in Ansätzen bereits erkennen:

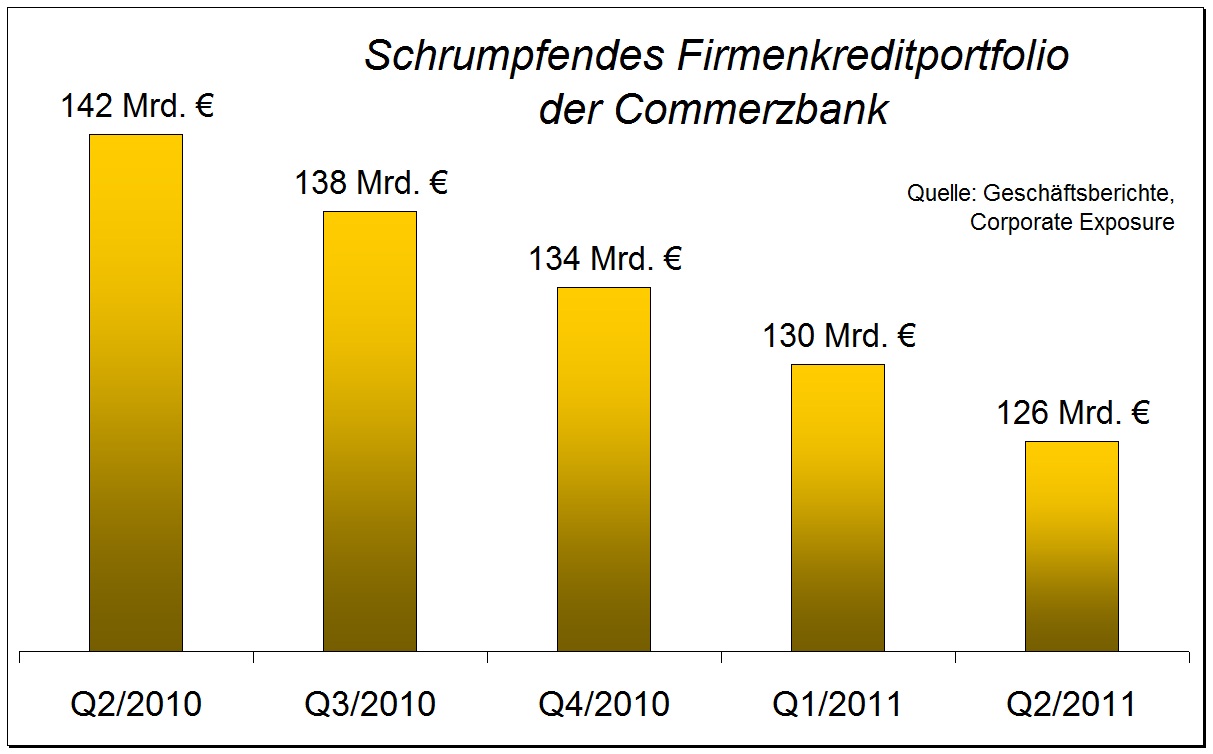

Abb.5: Innerhalb eines Jahres schrumpfte das Firmenkreditgeschäft (Corporate Exposure) der Commerz-bank um 11% von 142 auf 126 Mrd. Euro. Quelle: Geschäftsberichte des Unternehmens

Sowohl die Deutsche Bank, als auch die Commerzbank und ebenso die HypoVereinsbank schrumpften ihre Kreditportfolios im ersten Halbjahr 2011 um summa summarum 28 Milliarden Euro bzw. um jeweils 3%. Leider enthalten die Geschäftsberichte kaum aussagefähige Kennzahlen zu einzelnen Kreditsegmenten (Hypotheken, Konsumentenkredite, Firmenkredite). Unseren Informationen nach läuft jedoch das deutsche Hypothekengeschäft relativ gut, so dass die Kreditvolumensreduzierung vornehmlich das Firmenkreditgeschäft betreffen dürfte. Die Commerzbank veröffentlicht als einzige Großbank ihr Firmenkreditengagement und die Zahlen stützten unsere Vermutung. Innerhalb eines Jahres schrumpfte ihr Firmenkredit-Portfolio um beachtliche 11% bzw. 16 Milliarden Euro (siehe Abb. 4). Natürlich könnte es sein, dass Firmenkunden der Commerzbank ganz allgemein weniger Kredite nachgefragt haben. Angesichts des guten Wirtschaftswachstums in den betreffenden Quartalen erscheint uns jedoch die Vermutung näherliegend, dass die Großbanken kollektiv versuchen, ihre Bilanzen zu schrumpfen. Dies ist der Weg in einen deflationären Schock, den die Euro-Zone an den Rand des Zusammenbruchs führen wird.

In diese Richtung gehen jedenfalls auch Warnungen von Standard & Poor’s. Die US-Ratingagentur erwartet, dass aufgrund schärferer Kapital- und Liquiditätsvorgaben Banken ihren Firmenkunden höhere Kreditzinsen abverlangen, um ihre Rentabilität zu sichern. Sollten auch Sparkassen und Genossenschaftsbanken deutlich höhere Eigenkapitalquoten erfüllen müssen, warnten Vertreter beider Organisationen bereits vor einer Kreditklemme (Quelle: Handelsblatt v. 14/29.09.2011).

Soros skizziert einen Ausweg für die Euro-Zone

George Soros beschreibt in einem Artikel in der Financial Times Deutschland einen Ausweg, wie die Europäische Politik die Euro-Zone doch noch stabilisieren könnte. Im Kern ging es darum, dass die Euro-Staaten ihre Banken in einem ersten Schritt gemeinsam (EFSF) garantieren und für die Rekapitalisierung eine günstigere Marktphase abwarten. Die EZB erhielte den Auftrag, die Liquidität der Banken sicherzustellen. Im Gegenzug müssten sich die Banken den Weisungen der EZB unterwerfen. Hierzu würde in erster Linie die Weisung gehören, ihr Anleihe- und Kreditportfolio NICHT zu reduzieren. In einem zweiten Schritt würde die EZB die angeschlagenen Euro-Staaten zur Emission relativ niedrig verzinster, kurzlaufender Anleihen ermuntern, die von den Banken erworben könnten. Auf diesem Wege ließe sich die derzeit akute Nervosität an den Rentenmärkten mindern und für die wirkliche Lösung der Banken- und Staatsschuldenkrise die notwendige Zeit gewinnen. Verpassen die EU-Regierungschefs am kommenden Wochenende die Chance, eine solche Lösung anzugehen, steigt das Risiko eines Zusammenbruchs der Euro-Zone erneut markant. (Link zur Quelle im Trendfolger Nr. 26/2011)

Was will die Europäische Zentralbank?

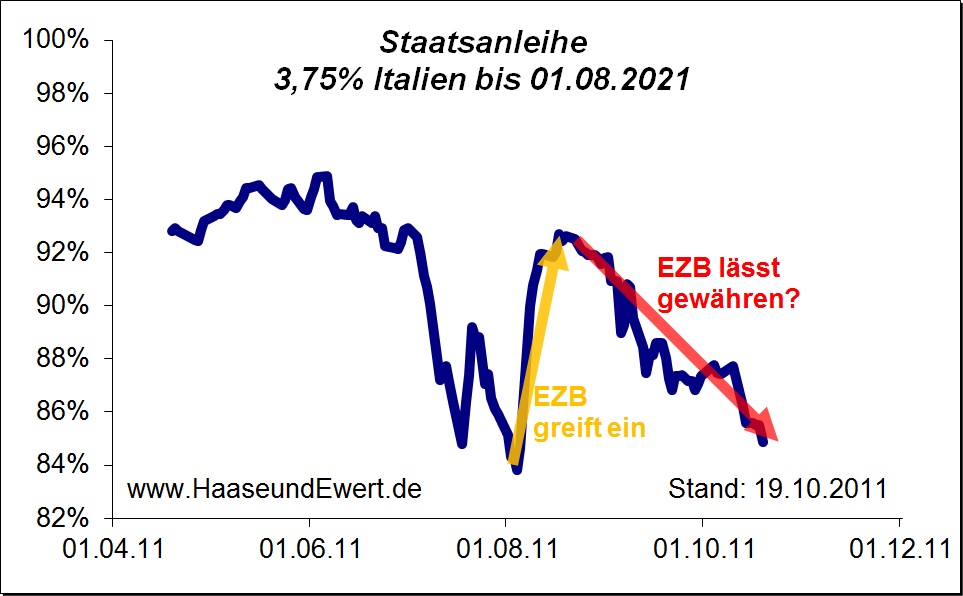

Im Juli kletterten die Renditen für spanische und italienische Staatsanleihen rasant. In einem Vortrag in der Handelskammer Hamburg kündigten wir an, dass die EZB schon bald eingreifen oder aber die Euro-Zone am Bankrott dieser beiden südeuropäischen Staaten zerbrechen werde. Keine drei Wochen später geriet die Europäische Zentralbank in Panik und intervenierte massiv am Rentenmarkt zugunsten der spanischen und italienischen Regierungen. Die EZB signalisierte damit allen Marktteilnehmern, dass sie eine Finanzierungskrise für Italien und Spanien keinesfalls dulden werde. Soweit so klar. Doch in den folgenden Wochen reduzierte EZB-Chef Jean-Claude Trichet sukzessive die Aufkäufe und ließ zu, dass die Kurse der betroffenen Staatsanleihen erneut in den Sinkflug übergingen, die Renditen gleichsam stiegen (siehe Abb. 5). Jeder Investor, der sich im Vertrauen auf die klare Ansage der EZB wieder traute, italienischer Staatsanleihen zu erwerben, sitzt mittlerweiler wieder auf Kursverlusten, die den Zinsertrag bei weitem übersteigen. Trichet hat der EZB einen Bärendienst erwiesen. Was ist das Eingreifen der EZB Wert, wenn es nicht konsequent beibehalten wird? Falls die Zentralbanker demnächst erneut in Panik geraten, immerhin liegen die italienischen Zinsen ja schon fast wieder bei langfristig unhaltbaren 6%, wird kaum jemand im Anschluss kaufen, weil die Glaubwürdigkeit der EZB längst in Frage gestellt ist. Im Grunde ähnelt das Verhalten der EZB dem ersten Eingreifen der Schweizer Nationalbank zugunsten des Euros im vergangenen Jahr. 150 Milliarden Franken druckte die SNB um sie umgehend in Euro zu tauschen und damit den Euro/Franken-Kurs auf dem von ihr gewünschten Niveau zu stabilisieren. Dann gab sie auf und der Franken wertete massiv auf. Erst jetzt, wo sie ohne Wenn und Aber das Niveau von 1,20 Franken je Euro verteidigt, gelingt (zumindest für eine gewisse Zeit) die Mission.

Abb.6: Was wollte die EZB mit ihrem Ankauf italienischer Staatsanleihen (gelber Pfeil) erreichen? Falls es um die Abwendung einer Finanzkrise in Italien ging, warum lässt sie dann jetzt erneut eine Zuspitzung der Situation zu? Von dem ursprünglich klaren Signal bleibt nun nur Widersprüchliches und Unsicherheit.

Die Unentschlossenheit der EZB ist derzeit ein Nährboden für weitere Unsicherheit an den Rentenmärkten. Wenn der EU-Gipfel am kommenden Wochenende keine überzeugenden Lösungsansätze für die Banken- und Staatsschuldenkrise in Europa liefert, wird die EZB erneut getestet werden und es dürfte dann umso teurer werden, die Märkte zu beruhigen. (Nachtrag: Der EU-Gipfel hat mittlerweile getagt und die Ergebnisse sind anders als in den Medien behauptet, katastrophal. Sehen Sie hierzu das Interview von Daniel Haase im Deutschen Anleger Fernsehen DAF)

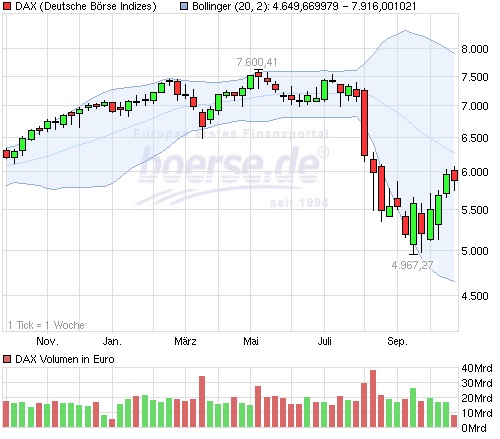

Aktienmarkt weiter in Bärenmarkt-Rally

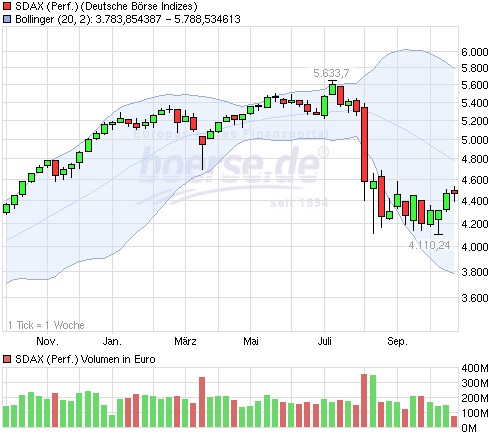

Seit Mitte September konnte sich der DAX von 4.967 auf zeitweise über 6.000 Punkte erholen. Ist das nun schon der Beginn einer neuen Hausse? Unsere Trendsignale sagen klar NEIN. Quer durch alle europäischen Sektoren und die meisten Sektoren weltweit dominieren klar die mittelfristigen Verkaufssignale. Auch in den über dreißig von uns analysierten Ländern stehen nahezu alle Trendampeln noch auf Rot. Wir gehen daher davon aus, dass die bisherige Kurserholung eine typische Bärenmarkt-Rally ist, die eher nochmals Chancen auf der Short-Seite bietet.

Dieses Bild vermitteln auch die schwachen Umsätze unter denen die Kurse gestiegen sind. Nur in drei defensiven, globalen Sektoren (Nahrungsmittel, Einzelhandel, Konsum) konnten sich unsere Trendampeln geradeso auf Gelb verbessern. Neue Haussen sollten jedoch von offensiven Sektoren (Autos, Maschinenbau, Chemie …) angeführt werden. Das gleiche Bild bieten die Nebenwerte. In der von uns erwarteten Hausse sollten sich MDAX und SDAX wieder besser schlagen als der DAX. Derzeit ist noch das Gegenteil der Fall. Dennoch: Der Politik läuft die Zeit für Scheinlösungen davon. Wenn die Euro-Zone am kommenden Wochenende keine tragfähige Lösung (siehe Artikel von George Soros) beschließt, wird die Unsicherheit an den Märkten auf neue Extreme steigen. Dies bringt dann entweder die Euro-Zone zu Fall oder erzwingt die erforderlichen politischen Schritte zu ihrem Erhalt.

Haupt-Szenario: Inflations-Hausse startet bald

In unserem Haupt-Szenario gehen wir weiter davon aus, dass die europäischen Politiker und Zentralbanker erkannt haben bzw. kurz vor der Erkenntnis stehen, dass baldiges, massives Gelddrucken der Preis für den Erhalt der Euro-Zone und die Stabilisierung des Bankensektors ist. Die Steuerzahler sind mit die-ser Aufgabe definitiv überfordert. In diesem Fall sollte der richtige, von Inflationssorgen getriebene Börsenaufschwung noch in diesem Jahr starten und unserem Trendfolgesystem die notwendigen Kaufsignale liefern. Wie im September 2010 rechnen wir dann damit, innerhalb weniger Wochen wieder praktisch voll im Aktienmarkt investiert zu sein.

Neben-Szenario: Euro zerbricht, D-Mark kommt, Geld muss trotzdem gedruckt werden

Das weniger wahrscheinliche aber dennoch mögliche Szenario lautet, dass Zentralbanker und Politiker keine tragfähige Lösung zustande bringen. In diesem Fall dürfte die Unsicherheit an den Märkten neue Extreme erreichen. Bankruns in Südeuropa sind dann ebenso wie Paniken an Staatsanleihemärkten (auch in Frankreich/Belgien) wahrscheinlich. Das wäre der beschriebene deflationäre Schock. Entweder werden dann – zu nochmals deutlich höheren Kosten als derzeit – die notwendigen Entscheidungen Hals über Kopf nachgeholt oder die Euro-Zone zerbricht. Doch selbst eine Rückkehr zu nationalen Währungen wäre ohne Gelddrucken kaum zu bewältigen. Die in diesem Szenario fälligen Euro-Garantien plus Rettung/Verstaatlichung der hiesigen Großbanken wären auch für die deutschen Steuerzahler klar zu viel des Guten. Ohne Geld-Drucken via Bundesbank käme auch dieses Szenario nicht aus. Dennoch bräuchten die Nordeuropäer weniger drucken als Europas Süden, Frankreich und Belgien. Sodass ein restlicher „Nord-Euro“ bzw. die D-Mark im Vergleich zu allen anderen Währungen inkl. bisheriger Fluchtwährungen (Franken, Norw. Kronen, Austral-Dollar, Kan.-Dollar …) aufwerten dürfte. Eine Aktienhausse wäre dann allerdings von deutlich tieferen Kursen aus erst im ersten Quartal 2012 wahrscheinlich. So oder So: Das politische Spiel auf Zeit nähert sich dem Ende.

Verfolgen Sie die Trends in unserem kostenfreien, alle zwei Wochen erscheinenden Börsenbrief, zu dem Sie sich auf www.HaaseEwert.de anmelden können.

Herzliche Grüße und achten Sie auf den Trend!

Daniel Haase und Gerd Ewert

(Nachtrag: Der EU-Gipfel hat mittlerweile getagt und die Ergebnisse sind keineswegs ermutigend, sondern katastrophal. Sehen Sie hierzu das Interview von Daniel Haase im Deutschen Anleger Fernsehen (DAF): "Die Euro-Krise fängt gerade erst richtig an!")

Letzte Kommentare