| « Goldindikatoren Teil 17 | Goldindikatoren Teil 16 » |

Minen - ein Buch mit 7 Siegeln? Teil 15

von Johannes Forthmann ![]()

23.08.12 09:16:07

23.08.12 09:16:07

Link: http://jf-research.com/blog/

Im Wartesaal der gefallenen Engel

Gold- und Silberminenaktien präsentieren sich momentan unterschiedlich. Ein paar Unternehmen konnten ihre Turnarounds solide fortsetzen wie das in Teil 13 dieser Essayreihe dargestellte Beispiel. Einige hängen nach, während andere sich wiederum immer noch in Seitwärtszonen befinden. Eine Sektorenrotation deutet sich an. Waren es vor Jahren noch die Explorer, die für Euphorie sorgten, so sind es heute einige Junior Producer, die der Branche positive Impulse verleihen. Der Markt ist realistischer geworden. Man kauft nicht mehr unkritisch Zukunftsphantasien um jeden Preis, sondern richtet sich mehr nach konkreteren Fakten: Cash Flow input, Produktions output, dem Erreichen von wichtigen Unternehmenszielen, geopolitischen Aspekten usw. Value Investing steht dabei an erster Stelle. Einige Unternehmen bergen nun ein positives Wertverhältnis, wie es seit Jahren nicht mehr existierte. Welche dieser gefallenen Engel sollte man aufheben oder für einen erneuten Flug nach oben im Auge behalten?

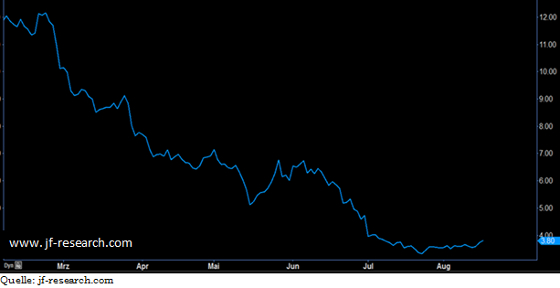

Grafik 1: kanadischer Juniorproducer von März bis August 2012

Dieser und die folgenden Artikel dieser Essayreihe beschreiben ein paar Grundsätze, die Investoren in der jetzigen Situation als Orientierungshilfe dienen können.

Denkt man an ein Investment in Minenaktien, dann sollte man zunächst einmal abwägen, in welches Marktsegment man überhaupt investieren möchte: Royalty Companies, große, mittlere oder kleine Produzenten, near term Produzenten, Projektentwickler (Explorer Typ 1) oder Projektgeneratoren (Explorer Typ 2). Und auch innerhalb dieser einzelnen Marktsegmente gibt es große Unterschiede, wie an späterer Stelle gezeigt wird.

Arten von Minengesellschaften

Royalty Gesellschaften sind großkapitalisierte, cashträchtige Unternehmen, die nicht selbst produzieren, sondern lediglich Einnahmen aus verliehenen Geldern an Produzenten generieren. Diese Einnahmen kommen ihnen in Form von „Net Smelter Returns“ zugute. Sie basieren auf Lieferungsverträgen bestimmter Mengen von physischem Gold. Diese liegen in der Regel um 5% der Jahresproduktion einzelner Produzenten. Beispiele für diese Art von Gesellschaften sind Silver Wheaton oder Franco Nevada. Die Aktien dieser Gesellschaften haben in den letzten Jahren gute Gewinne und Kursanstiege verbuchen können. Ich bezweifle eine weitere überproportional gute Entwicklung dieses Marktsegmentes etwas, denn einige von ihnen haben Verträge mit Margen geschlossen, die sich in Zukunft nicht in dieser Höhe aufrechterhalten lassen. So bekommt z.B. Silver Wheaton in Einzelfällen Silber für 4 $ die Unze aus noch bestehenden Verträgen geliefert. Irgendwann laufen diese jedoch aus und erfolgreiche Juniors lassen sich solche Konditionen kein zweites Mal auferlegen.

Majors

Ein anderes Problem stellen zunehmende geopolitische Unwägbarkeiten dar, die auch für die nächste Gruppe der Großproduzenten wie Newmont oder Barrick gelten. Bei dieser Gruppe spielen strategische Einflussfaktoren eine wichtige Rolle. Sie betreiben die größten Minen der Welt oder sind daran beteiligt, sind jedoch mitunter ethnischen Konflikten ausgesetzt. Immerhin sind sie so diversifiziert, dass sie immer noch zu den Lieblingen von Fondmanagern und eigentlich als Basisinstrument in jedes risikoarme Portfolio gehören.

Mittlere und kleine Produzenten

Ein höheres Gewinnpotential bieten die mittleren, kleineren oder kurz vor Produktionsbeginn stehenden Produzenten. Schaffen sie es in die Gruppe der Großen vorzustoßen, in etwa mit einer Produktion von mehr als 200.000 Unzen Gold pro Jahr, dann wird sich ihre Marktkapitalisierung und damit ihr Aktienkurs zwangsläufig vervielfachen müssen.

In dieser Gruppe sind Gewinne von 500 % und mehr in 2 -5 Jahren möglich, wenn man den sogenannten „Sweetspot“ einigermaßen trifft. Damit meine ich folgende Situation: Gewöhnlich handelt es sich bei diesen Unternehmen um junge und dynamische Produzenten mit Wachstumsperspektiven im Anfangsstadium. Der Aktienmarkt honoriert dieses im Allgemeinen jedoch erst dann, wenn sich das in Zukunft erhoffte Wachstumspotential auch wirklich in Form eines operativen positiven Cash Flows in der Bilanz manifestiert. Er nimmt in diesen Phasen eher eine abwartende Haltung ein. Genau hier bieten sich nach meiner Meinung für Investoren gute und ausgewogene Chancen. Ich beobachte diese Gruppe ständig, um mir einen Überblick über die tatsächlichen Fortschritte einzelner Unternehmen zu verschaffen. Charttechnische Beurteilungen geben hier weitere wichtige Entscheidungshilfen und helfen beim Timing.

Explorer

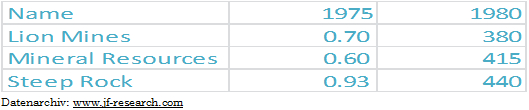

Bleibt die Gruppe der Explorer. Diese bieten das größte Gewinnpotential, aber auch das größte Risiko, denn die meisten von ihnen haben Jahre der Ungewissheit vor sich und sind auf weitere Kapitalausstattung angewiesen. Ein paar gute Bohrergebnisse machen noch keine produzierende Mine aus. Nur ein Bruchteil schafft es in der Regel, entdeckte Vorkommen auch zur Produktion zu bringen. Etwas weniger risikoreich im Explorersegment ist die Gruppe der Projektgeneratoren. Sie schließen Explorationsverträge mit großen Produzenten ab, oft auf Optionsbasis, der ihnen bei Erfolg Einnahmen in Form von bis zu 25%igen Beteiligungen oder „Royalties“ sichert. Man sollte sich aber vor Augen führen, dass diese Gesellschaften manchmal 2-3 erfolgreiche Projekte brauchen, um den Wert des Unternehmens kontinuierlich zu steigern und damit für Investoren attraktiv zu halten. Dennoch sollte man die Gattung der Explorer nicht unterschätzen, denn niemand kennt die Zukunft genau. Würde es zu einer parabolischen Entwicklung von Gold und Silber kommen wie im quintessentiellen Goldbullenmarkt von 1970 - 80, dann werden unter ihnen vielleicht die Highflyer zu finden sein. Beschäftigt man sich mit dieser Art von Minenaktien, dann sollte man auf starke Schwankungen gefasst sein und keine sofortigen „home runs“ erwarten. Aber es hat sie gegeben. Hier nur einige wenige heute fast unglaublich klingende historische Beispiele aus dieser Zeitperiode (in USD). In meinem letzten Artikel der Reihe „Goldindikatoren“ hatte ich bereits weitere Beispiele genannt.

Investoren von Explorern sollten Durchhaltevermögen mitbringen und nicht zu oft auf die Kurse schauen, halten dafür aber vielleicht ein paar große Trumpfkarten in Händen. Es ist jedoch ein Trugschluss, zu glauben man könnte mit diesen Aktien „handeln“. Dafür bieten sich eher liquide gehandelte Minenaktien mit engen Spreads an. Ein Timing dieses Aktiensegmentes ist nach meiner Meinung nahezu unmöglich. Einige bilden mitunter Spikes nach Bohrergebnissen, um kurz darauf erneut kamikazeähnlich zu fallen. Man sollte sie nicht gerade nach einem Kursschub, sondern einfach in Tälern per Limit Auftrag kaufen, denn das Handelsvolumen ist bei diesen Aktien oft sehr schwach und einige fallen in den Aktionskreis von Shortsellern. Da kann man auch bittere Enttäuschungen erleben.

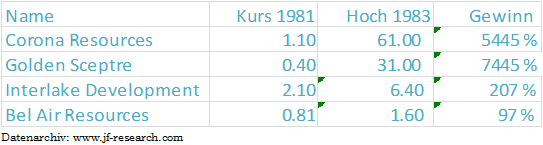

Die Hemlo Rally

Eine andere heute vielleicht in Vergessenheit geratene Glanzperiode von Explorern waren die Jahre 1981 bis 83. Sie gingen unter dem Namen „Hemlo Rally“ in die Börsengeschichte ein. Während der Goldpreis sich in dieser Zeitperiode nach unten oder seitwärts bewegte, entfachte sich im Sektor der Junior Miners ein Bullenmarkt. Bis dahin hatten die großen Minengesellschaften vielfach ihre Explorationen selbst durchgeführt. Als der Goldpreis 1980 zu fallen begann, wurden Explorationsbudgets gekürzt. Dadurch verloren erfahrene Geologen ihre Arbeit. Einige gründeten eigene kleine Explorationsgesellschaften. Nachdem man ein paar gute Entdeckungen in Ostkanada (Hemlo) gemacht hatte, begann plötzlich die Masse der Investoren sich für diesen Sektor zu begeistern. Auch aus dieser Zeitperiode habe ich ein paar Beispiele zusammengetragen. Die Kursgewinne waren schlichtweg schwindelerregend, der durchschnittliche % Gewinn dieses Juniorsegmentes lag bei über 4000%. Kaum zu glauben aber wahr.

Vor dem Hintergrund der hier dargestellten historischen Beispiele macht es durchaus Sinn, ein Bündel von diesen kleinen Explorern billigst zu kaufen, zu halten und einfach ruhen zu lassen. Sie können auch über Jahre hinweg mit starken Buchverlusten in einen Dornröschenschlaf fallen. Nur in seltenen Fällen verschwinden sie komplett von der Bildfläche. Die meisten von ihnen werden an der kanadischen TSX Venture Börse gehandelt, sind aber auch für den Frankfurter Handel zugelassen oder im deutschen Freiverkehr erhältlich.

Es ist zeitaufwendig dieses Segment zu beobachten, denn es gibt Hunderte. Einige sind aktiver als andere, was ihre Öffentlichkeitsarbeit angeht. Eine aktive Berichterstattung ist im Allgemeinen als positiv zu bewerten und bewahrt u.U. etwas vor den zu großen Schlafmützen dieses Sektors. Ich unterhalte mich gerne auf Messen mit den CEO´s dieser Gesellschaften, denn hier bekommt man persönliche Eindrücke und manchmal auch ein bisschen Abenteueratmosphäre zu spüren. Etwas skeptisch sollte man allerdings schon sein, wenn allzu euphorische Berichte von Funden auftauchen oder man „Tipps“ aus zweiter, dritter… Hand folgt. In anderen Teilen dieser Essayreihe habe ich weitere Kriterien genannt.

Die Risiko / Chance Pyramide von Gold und Silber

Mit Gold und Silber zusammenhängende Formen von Geldanlagen kann man demgemäß auch in einer Risiko/Chance Ratio Pyramide darstellen.

Für Goldinvestoren stellt physisches Gold bekanntermaßen wahres Geld dar und wird zum Schutz gegen einen Kaufkraftverlust der eigenen Währung erworben oder für sonstige Notzeiten. In diesem Sinne ist es kein normales Investment, eher eine „Versicherung“. Dieses sehen wir in der Basis der Pyramide. In der nächsten Stufe folgen Investments in große Minen und Funds. Etwas höher sehen wir die Gruppe der mittleren und kleinen Produzenten. Diese Anlagen macht man weniger aus inflatorischen Absicherungsgründen, sondern eher unter normalen wirtschaftlichen Aspekten einer Gewinnmaximierung. Hier können echte Gewinne erzielt werden, wenn man seine Hausaufgaben macht und sie zum richtigen Zeitpunkt bzw. Preis tätigt. In dieser Anlageklasse sind Value Investoren gut aufgehoben. Manchmal liest man über Goldverbotsszenarien. Ich glaube nicht daran, dass kanadische Minen jemals enteignet werden, denn so etwas hat es noch nie gegeben. Goldverbote gab es historisch nur bei physischem Besitz. Es folgt die Schatzkiste der Explorer. An der Spitze der Pyramide stehen schließlich hochspekulative Anlagen von Gold- oder Silberderivaten, in Form von Optionen oder anderer Hebelprodukte. Dieses ist dann in der Tat ein völlig anderes Thema und wird hier nicht weiter behandelt. Es erübrigt sich fast zu erwähnen, dass man sich in dieser Pyramide stets von unten nach oben orientieren sollte.

Auswahlkriterien

Klassische Auswahlkriterien von Aktien wie das Kurs/Gewinn Verhältnis haben bei der Analyse von Minenaktien wenig Aussagekraft. Vor allem dann nicht, wenn das Unternehmen noch keine operativen Einnahmen erwirtschaften konnte. Analystenfirmen benutzen häufig komplizierte Bewertungsmodelle in Form von „Discounted Cash Flow“ oder „Net Present Value“ Berechnungen. Diese Ansätze haben einen gemeinsamen Nachteil: Sie legen zukünftige hypothetische Gewinne eines Unternehmens sowie einen zukünftigen Goldpreis zugrunde und projizieren ihn dann wieder zurück, um den aktuellen Wert zu errechnen. Nach meiner Auffassung sollte man eher real existierende Faktoren berücksichtigen und in sinnvoller Weise verknüpfen.

Eine gute und relativ einfache Methode besteht zum Beispiel darin, auch einmal der praktischen Frage nachzugehen, wie viel Gold oder Silber „im Boden“ ein Investor denn nun tatsächlich mit dem Kauf einer Aktie erwirbt. Je höher das Ergebnis in Unzen pro Aktie, desto besser wird sein Investment sein. Eine solche Formel lässt bewusst den momentanen Aktienkurs völlig außer Acht. Viele Investoren machen vielleicht den Fehler, sich zu sehr nach Kursen zu orientieren.

Die Formel lautet:

Wert der im Boden vorhandenen Ressourcen u. Reserven(in Unzen) multipliziert mit dem aktuellen Unzenpreis dividiert durch die Anzahl der ausgegebenen Aktien.

Dieses wird im Folgenden an einem praktischen Beispiel gezeigt.

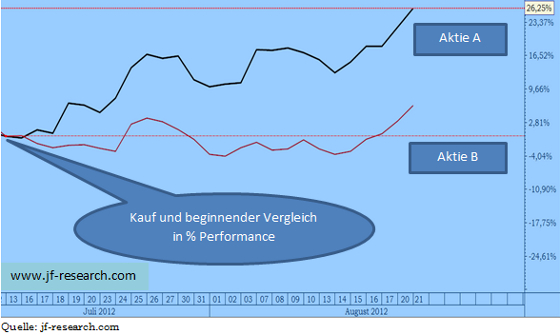

Vor ein paar Wochen hatte ich 2 Silberproducer mit ähnlichen Strukturen in eine engere Auswahl unter qualitativen Gesichtspunkten genommen.

Aktie A: gut bekannt

Aktie B: gut bekannt, von vielen internationalen Fachmedien seit längerem als neuer Shooting Star unter den Silberminen gefeiert und empfohlen. Diese Aktie performte im letzten Jahr seine Mitkonkurrenten aus. Sehr breite Börsenlistung (Toronto, New York, London, Frankfurt)

Meine Berechnungen ergaben:

Aktie A: Res. u. Res.: 245 Mio. Unzen x Unzenpreis Silber (27.50) = 6.7 Mrd.

Diese Zahl dividiert man nun durch die Anzahl voll verwässerter Aktien, in diesem Falle 120 Mio. Stück.

Ergebnis Aktie A: Mit 1 Aktie kauft man 2.03 Unzen (=56 USD) Silber R.u R.

Ergebnis Aktie B: Mit 1 Aktie kauft man 0.76 Unzen (=21 USD) Silber R.u.R.

Bewertung: Aktie A schneidet nach Unzenwert pro Aktie besser ab.

Und hier sehen wir die prozentuale Entwicklung beider Aktien 5 Wochen nach dieser Kalkulation und Entscheidung für Aktie A.

Es mag Investoren geben, die 20 %igen Performanceunterschieden in wenigen Wochen keine Bedeutung zumessen. Für Kleininvestoren halte ich es jedoch für wichtig, bei Auswahl und Kauf vom richtigen Fuß aus zu starten. Es reduziert den emotionalen Druck von Verlustangst und bringt außerdem den großen Vorteil, evtl. zukünftige Schwächeperioden mit einem komfortablen Plus besser durchzuhalten. Eigene Berechnungen dieser Art helfen, Vertrauen in sein persönliches Investment zu gewinnen, anstatt sich auf undifferenzierte Empfehlungen von Zeitungen oder Webseiten zu verlassen. Angaben über Ressourcen und Reserven findet man auf den Webseiten der Unternehmen. Ich beziehe in den meisten Fällen „inferred“ resources nicht in meine Kalkulationen mit ein, weil sie eher auf Vermutungen basieren, weniger auf exakten Erhebungen, die anhand von technischen Berichten niedergelegt wurden. Manchmal macht man auch Mischkalkulationen für den Fall, dass ein Unternehmen Gold u. Silber produziert. Hier wendet man dann den Gold/Silber Ratio Wert an. Wer mehr über solche Berechnungen wissen möchte, der sollte mein im Herbst angebotenes Seminar besuchen. Es zahlt sich in Form von besseren Ergebnissen hinsichtlich der Auswahl von Minenaktien aus.

Zusammenfassung

Um sich eine eigene Meinung über Minenaktien zu bilden, braucht man weder Geologie studiert zu haben noch komplizierte Berechnungsmodelle von Analystenfirmen zu beherrschen. Eine Kombination von einfachen Ansätzen ist in vielen Fällen mindestens genauso effektiv. Weitere werden in den nächsten Teilen dieser Essayreihe vorgestellt.

Johannes Forthmann ist deutscher Wirtschaftswissenschaftler. Einige der in diesem Artikel beschriebenen Analysen basieren auf eigenen Verfahren oder Datenquellen. Es wird keine Garantie für deren Richtigkeit übernommen. Copyright 2012.

Webseite: http://jf-research.com

Feedback awaiting moderation

Der Eintrag hat 3 auf Moderation wartende Feedbacks...