| « Goldindikatoren Teil 26 | Minen - ein Buch mit 7 Siegeln? Teil 19 » |

Goldindikatoren Teil 25

von Johannes Forthmann ![]()

19.08.13 14:58:54

19.08.13 14:58:54

Link: http://jf-research.com/blog/

Der physische Markt - aktuelle Prämien

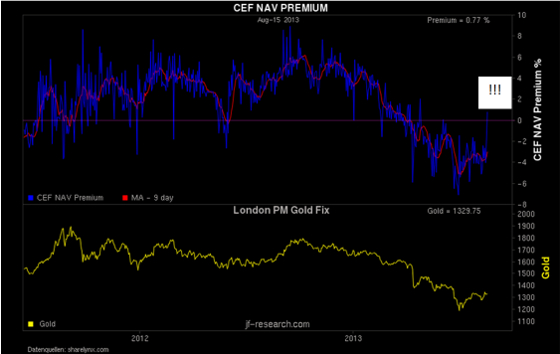

Die physische Verknappung von Gold wird immer offensichtlicher. Dieses habe ich versucht, am Nettowert (Net Asset Value) des physischen Central Fund of Canada(CEF) zu messen und darzustellen. Eine prozentuale Abweichung von dem in London ermittelten Goldpreis wird jeden Tag auf der Webseite des Unternehmens bekannt gegeben. Diese Abweichung wird in Fachkreisen auch „Prämie“ genannt. Aus den täglichen Werten der letzten 2 Jahre habe ich einen übersichtlichen Chart konstruiert, den ich hier kurz präsentieren und kommentieren möchte.

Wir sehen hier, dass der innere Wert des an der New Yorker Börse gehandelten physischen Fund CEF über eine lange Zeitspanne hinweg immer über dem beim Londoner Nachmittags Fixing ermittelten Preis lag. Dann kam der dramatische Kurseinbruch des Jahres 2013 und die Prämie wurde negativ. Ende letzter Woche überquerte die Prämie jedoch zum ersten Male wieder die Null % Linie und notiert nun erneut positiv. Dieses untermauert nach meiner Meinung die Tatsache, dass es sich momentan um einen echten Trendwechsel von Edelmetallen handelt. Zur besseren Orientierung habe ich eine geglättete 9 Tage Durchschnittslinie (rot) in diesen Chart hineinprojiziert. Auch sie zeigt ein deutliches Umkehrmuster in Form eines ansteigenden Bodens.

Comex aktuell

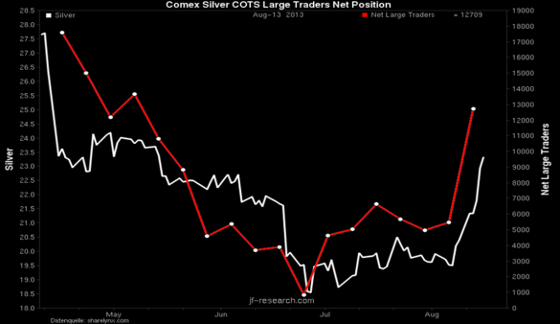

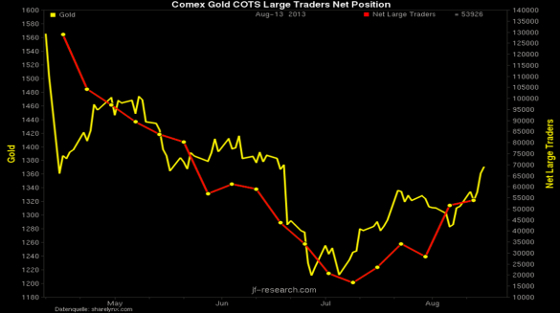

Am Terminmarkt deckten viele große Spekulanten ein. Nachfolgend die zuletzt ermittelten Nettopositionen für Silber und Gold in übersichtlicher Form. Auch wird ein Trend sichtbar. Besonders im Auge behalten sollte man in der jetzigen Marktphase die Netto Longpositionen der Spekulanten, denn sie entpuppen sich immer mehr als treibende Kraft für die Edelmetallpreise.

Backwardation

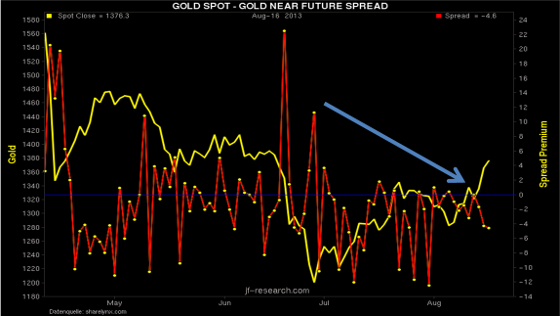

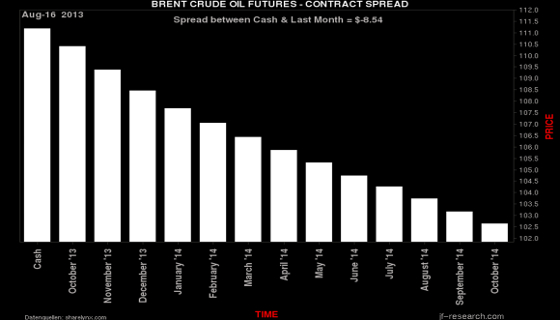

Gold befindet sich nun auf dem Londoner Goldmarkt in der dritten Woche in Backwardation (= Spotpreis höher als zukünftiger Preis). Auch an den New Yorker Märkten scheint Backwardation nun immer häufiger aufzutreten. Dieses habe ich in dem folgenden Chart eingearbeitet. Er zeigt die „Prämie“ von Gold zum Folgemonat. Konnte man bei den Rückgängen im April noch einen starken Anstieg der Folgemonate beobachten, so ist war dieses in den letzten Wochen eher umgekehrt. Das Aufwärtsmomentum von Gold steigerte sich in dieser Zeitperiode immer dann, nachdem die rote Spreadlinie die Nulllinie von oben nach unten überquerte(Spotpreis geht über Folgemonat).

Anhand meiner langjährigen Erfahrung mit Rohstoffmärkten konnte ich feststellen, dass Backwardation dann die besten Signale bietet, wenn sie beginnt, d.h, wenn der Markt aus einer Korrekturphase kommt und neue temporäre Hochs markiert. Ein Markt, der sich dagegen einmal in Backwardation befindet kann Wochen, Monate oder auch Jahre dort verweilen, ohne konkrete, aussagekräftige Signale über seine zukünftige Richtung zu geben. Hier müssen andere Indikatoren hinzugezogen werden. Dieses zeige ich nachfolgend an meinem Spreadchart für Brent Oil. Dieser Markt befindet sich seit langem in kompletter Backwardation.

Die alleinige Tatsache, dass sich dieser Markt in BW befindet konnte in den letzten Jahren hier keine eindeutigen Hinweise auf die Preisentwicklung geben.

Johannes Forthmann ist deutscher Wirtschaftswissenschaftler und Herausgeber des JF Research Newsletters. Es wird keine Garantie für die Richtigkeit der hier genannten Daten übernommen.

http://jf-research.com